【不動産売却】確定申告書の書き方がひとめでわかる!必要書類一覧あり

不動産売却で利益が出ると確定申告が必要になりますよね。

- 確定申告書ってどう書けばいいの?

- 記入方法が難しそう…

- 金額を間違えて損したくない!

確定申告の書類は、何枚もあるので慣れていないと複雑に感じてしまいます。

しかし税金を決定するための重要な書類ですので、間違いがないように正しく確定申告したいですよね。

この記事では、不動産売却後の確定申告書の書き方を、図を使ってわかりやすく解説します。

ひとつずつ丁寧に記入していけば、完ペキな確定申告書を作成できるようになります!

不動産売却後の確定申告は譲渡所得がポイント

不動産売却をしたら、まずは利益がどのくらい出たか?という譲渡所得の計算をします。

譲渡所得額によって、確定申告の必要・不要が決まります。

- 譲渡所得がプラスなら確定申告が必要

- 譲渡所得がマイナスなら確定申告は不要

売却価格-(取得費+譲渡費用)

・売却価格=売却代金、固定資産税の精算金など

・取得費=売却した不動産の購入価格、購入時にかかった諸費用

・譲渡費用=売却時にかかった諸費用

減税の特例を受けるときは確定申告が必須

不動産売却後に受けられる減税制度は、確定申告をすることではじめて効力を発揮します。

たとえば、以下のようなケースは注意が必要です。

- 譲渡所得が3,000万円以下だった

- マイホームの3,000万円特別控除が適用できるので、非課税になることが分かっている

こんなとき「どうせ非課税だから確定申告しなくてもいいよね?」というのは間違いです。

計算上は非課税になることがあきらかでも、確定申告で特例を適用しないと通常通りの所得税を支払わなければなりません。

減価償却費の落とし穴に要注意!

譲渡所得の計算で必要となる取得費ですが、建物分に関しては、減価償却費を差し引かなければなりません。

減価償却費とは、建物が経年劣化によってどのくらい価値が下がったか?を数字で表したものです。

売却時点での価値を再計算するということですね。

【例】

- 購入価格:3,000万円

- 売却価格:2,900万円

- 減価償却費:200万円

上記のケースでは、3,000万円で買ったものを2,900万円で売っているので、一見、譲渡所得はマイナスになりそうですよね。

しかし、建物の減価償却費200万円を差し引くので、取得費は(購入価格3,000万円-減価償却費200万円)=2,800万円となり、

譲渡所得は、売却価格2,900万円-取得費2,800万円=100万円になります。

つまり、購入価格より安く売却しているにもかかわらず、100万円の利益を得たことになるんです。

建物を売ったときは、実際の購入価格より取得費が安くなることを覚えておいてください。

【関連記事】

▶︎【不動産売却の減価償却費とは?】計算方法をていねいに解説!

確定申告の必要書類一覧

確定申告で必要となる書類は以下のとおりです。

【税務署でもらう申請書類】

- 申告書B 第一表・第二表

- 申告書 第三表(分離課税用)

- 譲渡所得の内訳書

【ご自身で用意する添付書類】

- 売却したときの売買契約書

- 売却したときの費用の領収書

- 取得したときの売買契約書

- 取得したときの費用の領収書

- 本人確認書類

税務署に提出した書類は戻ってこないので、コピーをとって提出してください。

不動産売却後の確定申告書の書き方を徹底解説

では、確定申告書の書き方について、以下の例をもとに解説していきます。

【売却例】

購入価格:1,000万円

売却価格:5,000万円

所有期間:8年

特例:マイホームの3,000万円特別控除

特例適用後の譲渡所得:1,000万円

会社で年末調整済み

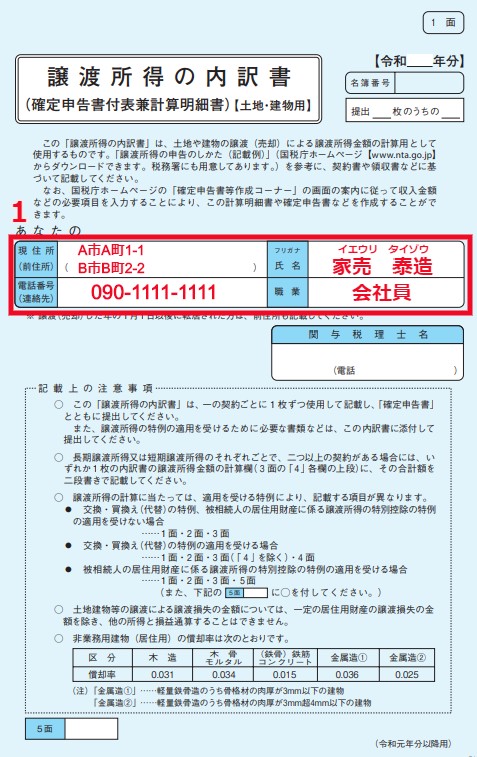

譲渡所得の内訳書 1面の書き方

譲渡所得の内訳書は5面まであり、すべての人に共通するのは1~3面です。

●譲渡所得の内訳書1面…提出する際の表紙

1.あなたの情報を記入

住所

氏名

電話番号

職業

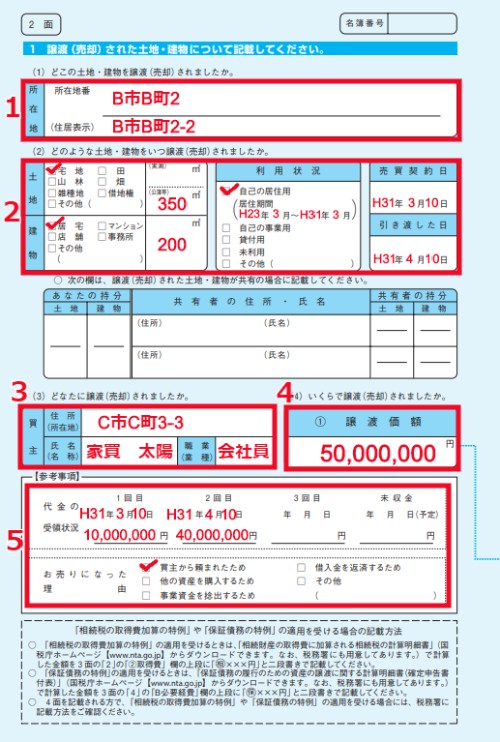

譲渡所得の内訳書 2面の書き方

●譲渡所得の内訳書2面…どんな不動産を誰にいくらで売ったのか?

1.売却した不動産の場所を記入

所在地番:登記簿上の所在地

住居表示:郵便物の届く住所

所在地番と住居表示は異なるケースがほとんどです。

登記簿や契約書などを確認して、両方記入してください。

2.不動産の使用状況を記入

土地・建物の種類:当てはまるものにチェック

面積:実測をした場合は両方記入

利用状況:当てはまるものにチェック

売買契約日

引き渡し日

3.買主の情報を記入

買主の住所

買主の氏名

買主の職業

4.売却価格を記入

固定資産税の精算金は売却価格に含まれます。

5.参考事項を記入

代金の受領状況

売却理由:当てはまるものにチェック

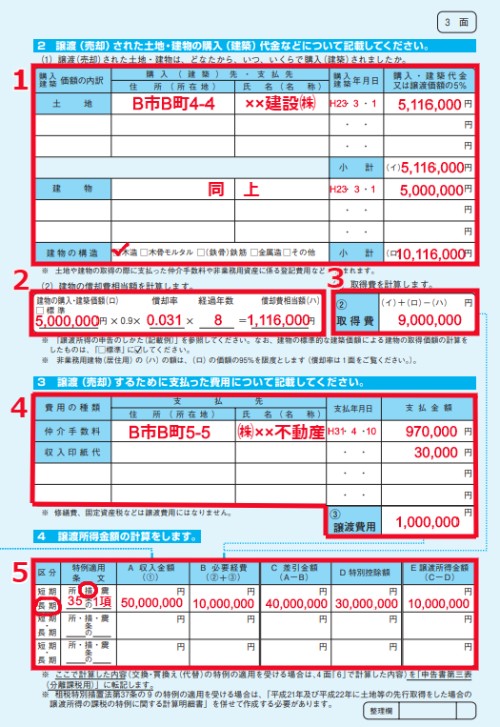

譲渡所得の内訳書 3面の書き方

●譲渡所得の内訳書3面…経費と譲渡所得の金額

この計算によって譲渡所得税額が決定するので、確定申告をするうえで最も重要な書類です。

1.購入金額を記入

購入先住所・氏名

購入年月日

土地・建物の購入代金

その他の費用もあれば追加で記入

建物の構造:当てはまるものにチェック

2.減価償却費を自分で計算!

建物の購入代金

償却率:構造によって異なる

| 木造 | 0.031 |

| 鉄筋コンクリート造 | 0.015 |

経過年数:端数の6か月以上は1年、6か月未満は切り捨て

3.取得費を記入

土地・建物・諸費用の合計-減価償却費

4.譲渡費用を記入

仲介を依頼した不動産会社の住所・氏名

支払年月日

支払金額

譲渡費用の合計

5.譲渡所得金額を記入

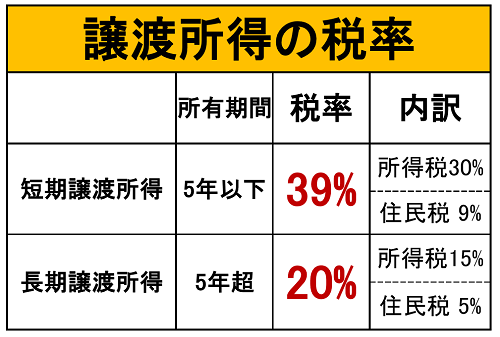

区分:所有期間5年以下なら短期、5年以上なら長期に○

特例適用条文:適用させる特例を記入

【3,000万円特別控除】

・措に○

・35条1項

【10年超所有の軽減税率】

・措に○

・31条の3

A.収入金額:売却価格(譲渡所得内訳書2面の①譲渡価額と同じ)

B.必要経費:②取得費と③譲渡費用の合計

C.差引金額:A.収入金額-B.必要経費

D.特別控除額:特例の適用で控除される額

E.譲渡所得金額:C.差引金額-D.特別控除額

譲渡所得の内訳書 4面・5面は特定の控除を受けるときのみ記入

買換え特例を適用する場合に、買い替えた新居についての詳細を記入します。

被相続人の居住用財産に係る譲渡所得の特別控除(空き家の3,000万円控除)を適用する場合に、相続した不動産についての詳細を記入します。

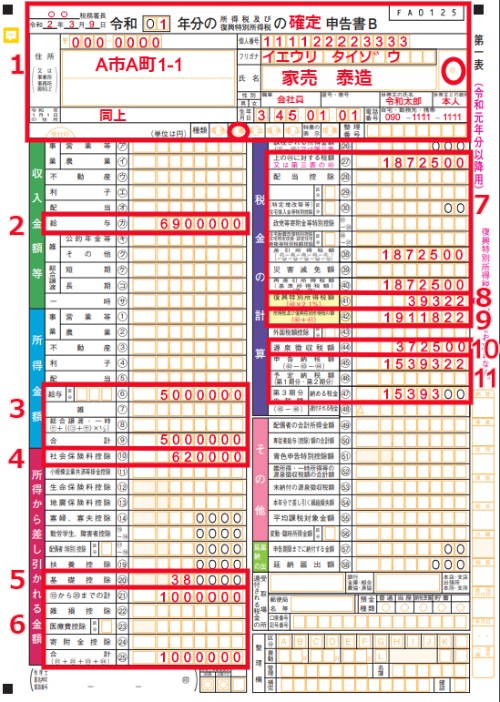

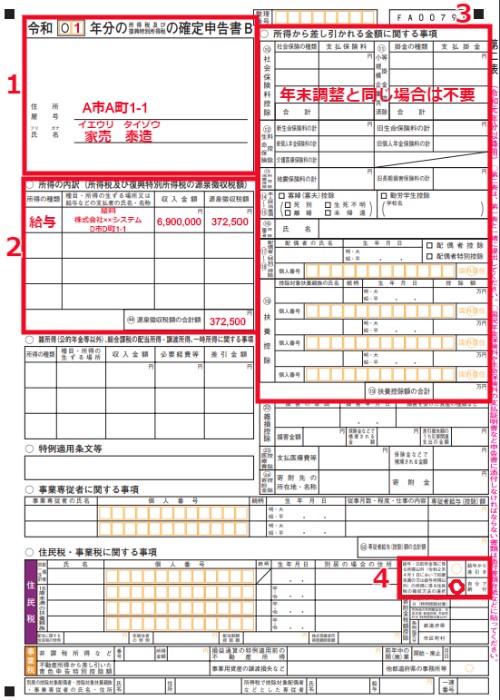

確定申告書B 第一表の書き方

●確定申告書B第一表…所得や控除についての大まかな項目、最終的に納める税金額

1.あなたの情報を記入

管轄の税務署

提出日

対象年度

「確定」と記入

あなたの個人情報

印鑑

申告の種類:分離に○

2.給料を記入

給与㋕:源泉徴収票の「支払い金額」

3.給料から一定額を差し引いた所得額を記入

給与⑥:源泉徴収票の「給与所得控除後の金額」

合計⑨:⑥源泉徴収票の「給与所得控除後の金額」と同じ(①~⑧の合計)

4.所得からさらに差し引くものを記入

社会保険料控除⑩:源泉徴収票の「社会保険料等の金額」

生命保険、地震保険などもあれば記入

※配偶者控除:不動産売却によって合計所得が1,000万円を超えたときは受けられません

国税庁:No.1191配偶者控除

5.所得額から一律で差し引くものを記入

基礎控除⑳:一律380,000円

6.差し引いた分の合計を記入

⑩~⑳までの計㉑:社会保険料控除+基礎控除(⑩~⑳の合計)

合計㉕:㉑社会保険料控除+基礎控除と同じ(㉑~㉔の合計)

上の㉖に対する税額又は第三表の(86) ㉗:第三表の(86) 給与所得・譲渡所得の税金の合計

差引所得税額㊳:㉗給与所得・譲渡所得の税金の合計と同じ(㉗-(㉘~㊲の合計))

再差引所得税額㊵:㉗給与所得・譲渡所得の税金の合計と同じ(㊳-㊴)

8.復興特別所得税を自分で計算!

復興特別所得税額㊶:㊵給与所得・譲渡所得の税金の合計×2.1%

9.所得税と復興所得税の合計を記入

所得税及び復興特別所得税の額㊷:㊵給与所得・譲渡所得の税金の合計+㊶復興特別所得税額の合計

10.源泉徴収税額を記入

源泉徴収税額㊹:源泉徴収票の「源泉徴収税額」

11.最終的な税金を記入

申告納税額㊺:㊷所得税及び復興特別所得税の額-㊹源泉徴収税額

納める税金㊼:㊺申告納税額の100円未満を切り捨て

確定申告書B 第二表の書き方

●確定申告書B第二表…源泉徴収票の内容

1.あなたの情報を記入

対象年度

あなたの住所・氏名

2.源泉徴収票の内容を記入

所得の種類:給与

種目・所得の生ずる場所又は給与などの支払者の氏名・名称~:「給料」、会社名、住所

収入金額:支払金額

源泉徴収税額:源泉徴収税額

㊹源泉徴収税額の合計額:源泉徴収税額と同じ

3.控除の詳細を記入

会社の年末調整と控除額がすべて同じであれば、記入を省略できます。

※国税庁:所得税及び復興特別所得税の確定申告の手引きより

4.住民税の徴収方法を記入

徴収方法の選択:給与から差引き/自分で納付のいずれかに○

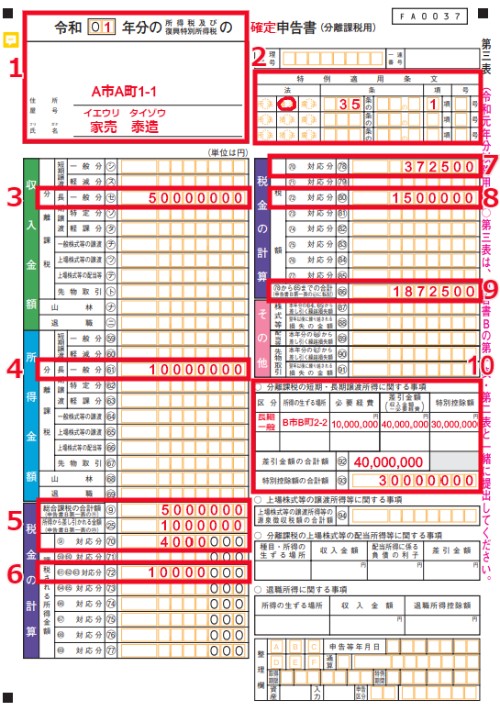

確定申告書 第三表の書き方

●確定申告書第三表…給与所得と譲渡所得それぞれの税額

1.あなたの情報を記入

対象年度

「確定」と記入

あなたの住所・氏名

2.特例を記入

【3,000万円特別控除】

法:措法に○

条:35条

項:1項

【10年超所有の軽減税率】

法:措法に○

条:31条の3

3.売却価格を記入

長期譲渡 一般分㋝:譲渡所得内訳書(3面)の4.譲渡所得金額「A収入金額」

(短期譲渡 一般分㋛:所有期間5年以下の場合)

(長期譲渡 軽課分㋟:10年超所有の軽減税率を適用する場合)

4.特例適用後の譲渡所得を記入

長期譲渡 一般分(61):譲渡所得内訳書(3面)の4.譲渡所得金額「E.譲渡所得金額」

5.給与所得を記入

総合課税の合計額⑨:確定申告書B第一表の⑨源泉徴収票の「給与所得控除後の金額」

所得から差し引かれる金額㉕:確定申告書B第一表の㉕社会保険料控除+基礎控除の合計と同じ

課税される所得金額⑨対応分(70):⑨総合課税の合計-㉕所得から差し引かれる金額(1,000円未満は切り捨て)

6.譲渡所得を記入

課税される所得金額(61)(62)(63)対応分(72):(61)譲渡所得内訳書(3面)の4.譲渡所得金額「E.譲渡所得金額」と同じ(1,000円未満は切り捨て)

7.給与所得に対する税額を自分で計算!

税額(70)対応分(78):(70)給与の課税対象額×0.2(総合課税の税率)-427,500円(総合課税の控除額)

| 総合課税の税率と控除額 | ||

| 所得額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超330万円以下 | 10% | 97,500円 |

| 330万円超695万円以下 | 20% | 427,500円 |

| 695万円超900万円以下 | 23% | 636,000円 |

| 900万円超1,800万円以下 | 33% | 1,536,000円 |

8.譲渡所得に対する税額を自分で計算!

税額(72)対応分(80):(72)譲渡所得の課税対象額×0.15(長期譲渡所得の所得税率15%)

9.給与所得と譲渡所得の合計税額を記入

(78)から(85)までの合計(86):確定申告書B第一表の㉗給与所得・譲渡所得の税金の合計と同じ

10.分離課税の短期・長期譲渡所得に関する事項を記入

区分:長期・一般(分離課税(59)~(63)を参照し、対応するものを記入)

所得の生ずる場所:売却した不動産の住所(譲渡所得内訳書(2面)の1.譲渡した土地の「住所表示」)

必要経費:譲渡所得内訳書(3面)の4.譲渡所得金額「B.必要経費」

差引金額:譲渡所得内訳書(3面)の4.譲渡所得金額「C.差引金額」

特別控除額:譲渡所得内訳書(3面)の4.譲渡所得金額「D.特別控除額」

差引金額の合計額(92):差引金額と同じ

特別控除額の合計額(93):特別控除額と同じ

まとめ

いかがでしたか?

不動産売却後の確定申告は、売却によって利益が出たときに必要です。

譲渡所得があるのに確定申告をしないと、税務署からお尋ねがきて延滞税などのペナルティが課されてしまうので注意してください。

【確定申告で記入する書類】

- 譲渡所得の内訳書

- 確定申告書B 第一表・第二表

- 確定申告書 第三表

手順としては

①はじめに譲渡所得の内訳書を作成

②確定申告書B第一表・第二表・第三表に金額を転記

になります。

パソコンをお持ちであれば、国税庁の「確定申告書作成コーナー」からの入力が便利です。

金額が自動計算され、書類のダウンロードなども省略できるので、ぜひ利用してみてください。

この記事があなたのお役に立てれば幸いです!

※この記事の参考WEBサイト

【関連記事】