【不動産売却】3,000万円特別控除とは?知らないと損する6つの減税特例!

不動産売却では多くの収入を得るので、高額な税金が課税されるんじゃないか?と心配になりますよね。

不動産売却をすると「3,000万円特別控除の特例」をはじめとした、さまざまな減税特例が受けられることをご存知でしょうか?

- 3,000万円特別控除ってどんな制度?

- どうすれば適用できるの?

- ほかにも使える減税制度を知りたい!

不動産売却後の特例は、こんなに得するの?知ってて良かった!というお得な制度ばかりです。

制度について知らないだけで、税金を多く支払うことになってしまいます。

この記事では、不動産売却後の確定申告で使える6つの減税特例についてくわしく説明します。

ぜひ最後までお読みいただき節税に役立ててください!

まずは譲渡所得を計算しよう

確定申告では、不動産などを売却することを「譲渡」と呼びます。

そして、譲渡によって得た利益のことを「譲渡所得」といいます。

譲渡所得がいくらなのか?によって、受けられる減税特例の種類が変わってきますので、まずは譲渡所得を計算してください。

売却価格-(取得費+譲渡費用)

ポイントは、売却価格=そのまま譲渡所得にはならないことです。

その家を購入したときの取得費、売却にかかった譲渡費用を差し引いて、純粋に残った利益のみが「譲渡所得」になります。

譲渡所得の詳しい計算方法はこちらもご覧ください。

不動産売却時に使える減税特例は6つ

上記で計算した譲渡所得が、プラスか?マイナスか?によって使える特例が異なります。

【譲渡所得がプラスのときに使える特例4つ】

【譲渡所得がマイナスのときに使える特例2つ】

それぞれの特例について詳しく説明します。

【減税制度①】マイホームの3,000万円特別控除とは

正式名称は「居住用財産を譲渡した場合の3,000万円の特別控除の特例」といいます。

不動産の所有期間に関わらず、譲渡所得が3,000万円以下であれば所得税・住民税がかからないという特例です。

計算式は以下のようになります。

売却価格-(取得費+譲渡費用)-3,000万円

通常の譲渡所得の計算式から、さらに3,000万円を差し引くことができます。

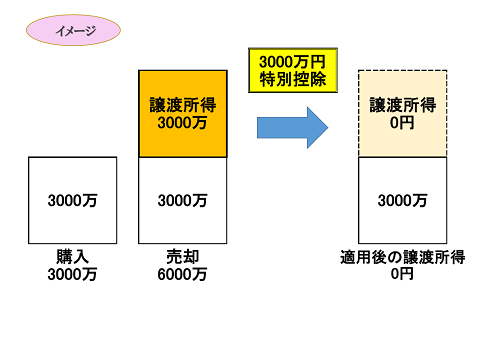

【例】

3,000万円で買った家を6,000万円で売った場合

※諸費用・減価償却等は省く

※諸費用・減価償却等は省く

本来なら、譲渡所得は3,000万円になるはずですが、3,000万円控除の特例を適用させることで譲渡所得が0円になります。

一般のマイホーム売却では、よっぽど土地が高騰しない限り3,000万円以上の利益が出ることはほぼありません。

つまり、この特例があるのでマイホームを売った人のほとんどは、税金の支払いが免除されています。

ただし、3,000万円特別控除と住宅ローン控除の併用は不可なので注意してください。

マイホームの3,000万円特別控除の要件

マイホームの3,000万円特別控除には以下の条件があります。

【マイホームの3,000万円特別控除の要件】

1.自分の居住用として使用していた

2.居住しなくなった日から、3年後の12月31日までに売却した

3.取り壊した場合、取り壊し日から1年以内に売却した

4.取り壊してから売却までの間、貸駐車場など別の用途で使用していない

5.売却した年を含めて、3年以内に以下の特例の適用を受けていない

- 「マイホームの3,000万円特別控除」(「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除」は除く)

- 「マイホームの譲渡損失についての損益通算及び繰越控除」

- 「マイホームの買換えの特例」

- 「収用(公共事業のために買収されること)等の特別控除」

6.災害で滅失した場合、居住しなくなった日から3年後の12月31日までに売却した(東日本大震災で滅失した場合は、災害日から7年後の12月31日まで)

7.買主が、親子・夫婦・親戚・内縁など特別な関係ではない

【減税制度②】空き家の3,000万円特別控除とは

正式名称は「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」です。

相続した空き家を売って利益が出たときに、譲渡所得から3,000万円を差し引けます。

また、空き家とは別にマイホームがあるときは、住宅ローン控除とも併用できます。

空き家の3,000万円特別控除の要件

空き家の3,000万円特別控除は、マイホームの売却に比べて適用条件が厳しくなっています。

【空き家の3,000万円特別控除の要件】

1.被相続人の居住用として使用していた

2.被相続人が1人で居住していた

3.売却代金は1億円以下

4.相続日から3年後の12月31日までに売却した

5.平成28年4月1日から令和5年12月31日までの間に売却した

6.区分所有建物登記されている建物ではない(※区分所有建物=分譲マンションなど)

7.昭和56年5月31日以前に建築された建物

8.一定の耐震基準を満たしている

9.耐震基準を満たしていない場合、耐震リフォームをし「耐震基準適合証明書」を取得している

10.解体する場合、引渡し日までに取り壊しが完了している

11.相続してから売却までの間に、事業用、貸付け用、居住用として使用していない

12.売却した不動産について以下の特例を受けていない

- 「相続財産を譲渡した場合の取得費の特例」

- 「収用等の場合の特別控除の特例」

13.買主が、親子・夫婦・親戚・内縁など特別な関係ではない

ポイントは、昭和56年より前に建てられた古い建物にしか適用できないということです。

さらにその場合も、現在の耐震基準を満たすためのリフォームまたは解体しなければならない、という厳しい条件があります。

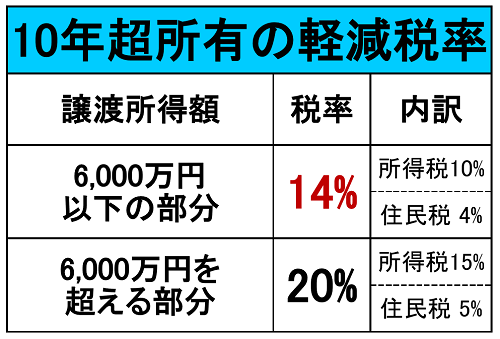

【減税制度③】10年超所有の軽減税率とは

不動産を取得してから10年を超えている場合は、10年超所有の軽減税率が適用できます。

所有期間5年以下だと税率は40%、5年を超えると20%、10年を超えると14%に軽減されます。

10年超所有の軽減税率とマイホームの3,000万円特別控除は併用できるので、譲渡所得が3,000万円以上になったときは是非セットで申告してください!

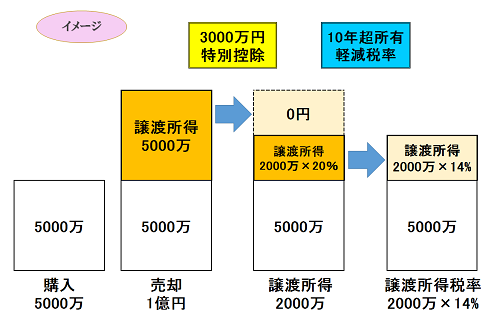

【例】

5,000万円で買った家を1億円で売った場合

まずは、もっとも節税効果の高いマイホームの3,000万円特別控除を適用させます。

次に、残りの譲渡所得2,000万円に10年超所有の軽減税率を適用させます。

つまり、2,000万円に対して税率が6%低くなるので、結果的に120万円の節税になります。

ただし、住宅ローン控除との併用は不可になります!

10年超所有の軽減税率の要件

10年超所有軽減税率の特例の要件は、以下のとおりです。

【10年超所有軽減税率の特例の要件】

1.日本国内で自分の居住用として使用していた

2.居住しなくなった日から、3年後の12月31日までに売却した

3.売却した年の1月1日時点で、所有期間が10年を超えている

4.取り壊した場合、取り壊し日の属する年の1月1日時点で所有期間10年を超えている

5.取り壊した場合、取り壊し日から1年以内に売却した

6.取り壊してから売却までの間、貸駐車場など別の用途で使用していない

7.売却した年の前年、前々年に以下の特例の適用を受けていない

- 「この特例(10年超所有軽減税率)」

- 「マイホームの買換え」

- 「交換の特例」

8.買主が、親子・夫婦・親戚・内縁など特別な関係ではない

以上に当てはまれば、10年超所有軽減税率の特例の適用が受けられます。

【減税制度④】買換え特例とは

買換え特例の正式名称は「特定の居住用財産の買換えの特例」といいます。

売却価格が、新居価格よりも安かったときに、納税するべき所得税を将来の売却時に繰り越せる特例です。

マイホームを買い替えるときは、売却代金は新居の購入資金やローン返済にあててしまうことが多いですよね。

たとえ売却益が出ても、手元にお金が残っていなければ、翌年に高額な所得税を支払うことは難しくなります。

そこで、現時点での負担をなくすための特例として、買換え特例があります。

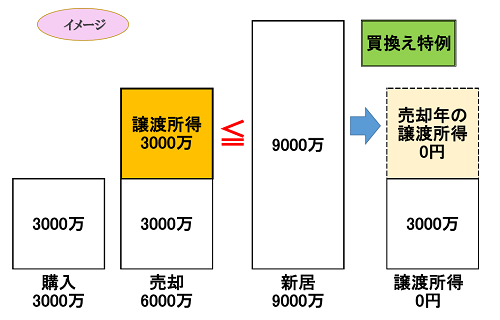

【例1】

3,000万円で買った家を6,000万円で売り、9,000万円の新居を購入した場合

9,000万円の新居を購入するために、売却代金の6,000万円をすべて使ったとしますよね。

本来なら、3,000万円分の譲渡所得税を支払わなければならないところ、将来に繰り越すことで売却した年の税金が0円になります。

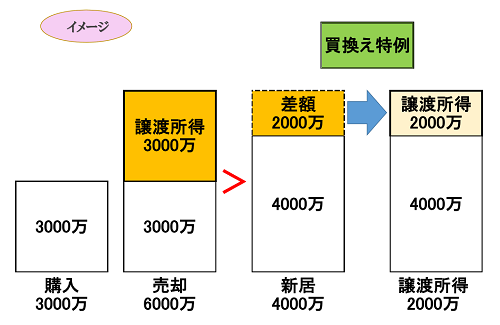

【例2】

3,000万円で買った家を6,000万円で売り、4,000万円の新居を購入した場合

先ほどとは逆に、売却価格が、新居よりも高いケースです。

譲渡所得は3,000万円ですが、買い替えなので2,000万円しか手元に残っていないですよね。

そこで買換え特例を使うと、本来なら3,000万円分に課税されるところ、差額の2,000万円を譲渡所得にすることができます。

ただし、この例のようにもとの譲渡所得が3,000万円以下なのであれば、税金免除になる3,000万円特別控除を使った方がふつうにお得です。

買換え特例は、マイホームの3,000万円特別控除、10年超所有軽減税率、住宅ローン控除とは併用できないので、いずれかを選ぶ必要があります。

買換え特例の要件

「特定の居住用財産の買換えの特例」の要件は以下のとおりです。

【買換え特例の要件】

1.日本国内で自分の居住用として使用していた

2.居住期間、所有期間ともに10年を超えている

3.居住しなくなった日から、3年後の12月31日までに売却した

4.取り壊した場合、取り壊し日の属する年の1月1日時点で所有期間10年を超えている

5.取り壊した場合、取り壊し日から1年以内に売却した

6.取り壊してから売却までの間、貸駐車場など別の用途で使用していない

7.売却した年を含めて、3年以内に以下の特例の適用を受けていない

- 「マイホームの3,000万円特別控除」(「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除」は除きます)

- 「マイホームの譲渡損失についての損益通算及び繰越控除」

- 「マイホームを売ったときの軽減税率の特例(10年超所有軽減税率)」

- 「収用(公共事業のために買収されること)等の特別控除」

8.売却代金は1億円以下

9.新居を売却の前後3年以内に購入した

10.新居の購入後、1年以内に入居した

11.新居の床面積が50平方メートル以上

12.新居の土地面積が500平方メートル以下

13.新居が中古住宅の場合、築25年以内または一定の耐震基準を満たしている

14.新居が中古住宅の場合、旧宅を1月1日以後に売却し、新居を4月1日以後に取得した

15.買主が、親子・夫婦・親戚・内縁など特別な関係ではない

【減税制度⑤】マイホーム買換えの譲渡損失の損益通算及び繰越控除とは

ここからは、譲渡所得の計算がマイナスになったときに使える特例をご紹介します。

正式名称は「マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例」といいます。

マイホーム買い替えで譲渡損失が出たとき、確定申告をすることで源泉徴収税を還付できる特例です。

優遇1:損失額を給与所得と合算できる

本来は、不動産売却したときの譲渡所得と、それ以外の所得とは分けて税計算することになっています。

しかしこの特例を適用させると、譲渡損失分を給与所得に合算させて税計算することができます。

これを「損益通算」といいます。

優遇2:控除しきれない分は3年間繰り越せる

譲渡損失の金額が給与所得より多かったときは、売却した年の翌年以降も最大3年間の繰り越しができます。

これを「繰越控除」といいます。

【例】

年間所得500万円/譲渡損失1,800万円の場合

| 売却年 | 500万-1,800万=▲1,300万 | 課税なし |

| 1年目 | 500万-1,300万=▲800万 | 課税なし |

| 2年目 | 500万-800万=▲300万 | 課税なし |

| 3年目 | 500万-300万=200万 | 200万に課税 |

給与所得から譲渡所得のマイナス分を差し引いていくと、3年間は所得税が0円、4年目の税金も安くなります。

所得税が非課税になるということは、毎月の給与から天引きされていた源泉徴収税が戻ってくるということ。

かなりの節税になるので、これは知らないと損します!

ちなみに、住宅ローン控除との併用も可能です。

といっても、住宅ローン控除はそもそも所得があることが前提なので、特例を適用して非課税になった年は住宅ローン控除は適用されないことになります。

マイホーム買換えの譲渡損失の損益通算及び繰越控除の要件

マイホーム買換えの譲渡損失の損益通算及び繰越控除の要件は以下のとおりです。

【マイホーム買換えの譲渡損失の損益通算及び繰越控除の要件】

1.日本国内で自分の居住用として使用していた

2.居住しなくなった日から、3年後の12月31日までに売却した

3.売却した年の1月1日時点で、所有期間5年を超えている

4.取り壊した場合、取り壊した年の1月1日時点で所有期間5年を超えていた

5.取り壊した場合、取り壊し日から1年以内に売却した

6.取り壊してから売却までの間、貸駐車場など別の用途で使用していない

7.災害で滅失した場合、居住しなくなった日から3年後の12月31日までに売却した(東日本大震災で滅失した場合は、災害日から7年後の12月31日まで)

8.新居は売却の前後3年以内に購入した

9.新居の購入後、1年以内に入居した

10.新居のローンが10年以上ある

11.新居の床面積が50平方メートル以上

12.旧宅の土地面積が500平方メートル以下

13.売却した年を含めて、3年以内に以下の特例の適用を受けていない

- 「マイホームの3,000万円特別控除」(「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除」は除きます)

- 「マイホームを売ったときの軽減税率の特例(10年超所有軽減税率)」

- 「収用(公共事業のために買収されること)等の特別控除」

- 「マイホームの譲渡損失についての損益通算及び繰越控除」

14.所得金額が3,000万円以下

15.買主が、親子・夫婦・親戚・内縁など特別な関係ではない

10年以上のローンを組んで、ご自身で住むためのマイホーム買い替えなら問題ありません。

【減税制度⑥】特定マイホームの損益通算及び繰越控除とは

こちらも譲渡損失があったときに使える特例です。

正式名称は「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」といいます。

住宅ローンが10年以上残っている家を売却し、さらに売却価格がローン残高より安い(オーバーローン)の場合に、税金が安くなる特例です。

マイホーム買換えの譲渡損失の損益通算及び繰越控除と同じように、損益通算と3年間の繰越控除が受けられます。

ただし控除金額には上限があり、以下の2つを計算して安い方を上限額とします。

2.ローン残高-売却価格

【例】

3,000万円で購入し、ローン残高2,000万円の家を、1,500万円で売った場合

1.本来の譲渡損失額

売却価格1,500万円-購入価格3,000万円=▲1,500万円

2.ローン残高-売却価格

ローン残高2,000万円―売却価格1,500万円=▲500万円

この例の場合なら、500万円が控除できる上限額になります。

特定マイホームの損益通算及び繰越控除の要件

特定マイホームの損益通算及び繰越控除の要件は以下のとおりです。

【特定マイホームの損益通算及び繰越控除の要件】

1.日本国内で自分の居住用として使用していた

2.居住しなくなった日から、3年後の12月31日までに売却した

3.取り壊した場合、取り壊した年の1月1日時点で所有期間5年を超えていた

4.取り壊した場合、取り壊し日から1年以内に売却した

5.取り壊してから売却までの間、貸駐車場など別の用途で使用していない

6.災害で滅失した場合、居住しなくなった日から3年後の12月31日までに売却した(東日本大震災で滅失した場合は、災害日から7年後の12月31日まで)

7.ローンが10年以上残っている

8.売却価格がローン残高を下回る

9.売却した年を含めて、3年以内に以下の特例の適用を受けていない

- 「マイホームの3,000万円特別控除」(「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除」は除きます)

- 「マイホームを売ったときの軽減税率の特例(10年超所有軽減税率)」

- 「マイホームの譲渡損失についての損益通算及び繰越控除」

- 「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」

10.所得金額が3,000万円以下

11.買主が、親子・夫婦・親戚・内縁など特別な関係ではない

※この特例は2019年12月31日までに不動産を売却した場合に適用になります。

住宅ローンが10年以上残っているのに、やむを得ず安い価格で売却したかどうか?がポイントになります。

まとめ

いかがでしたか?

不動産売却後に使える節税特例は次の6つです。

- マイホームの3,000万円特別控除

- 空き家の3,000万円特別控除

- 10年超所有の軽減税率

- 買換え特例

- マイホーム買換えの譲渡損失の損益通算及び繰越控除

- 特定のマイホームの譲渡損失の損益通算及び繰越控除

今回ご紹介した特例制度は自己申告制なので、適用条件に当てはまる方はぜひ確定申告をして還付金を受け取ってください!

譲渡所得がマイナスのとき、本来は確定申告は不要ですが、損をしないためにも特例をうまく利用して節税に役立ててください!

この記事があなたのお役に立てれば幸いです。

【関連記事】